12月19日,陕西牵头的16省联盟正畸托槽耗材集采结果出炉。

本次集采涉及正畸相关托槽(普通金属/陶瓷托槽、自锁金属/陶瓷托槽4个品类)、无托槽隐形牙套、方丝弓托槽、颊面管等品种。

从结果来看,经企业产品报价、专家评审、现场竞价等多环节,最终有32家企业的572个产品拟中选,拟中选产品平均降幅43.23%,整体降幅相对温和。

牙齿矫正主要包括传统正畸和隐形正畸,其中,隐形正畸因在舒适、美观、卫生等方面优势突出,备受市场关注。但值得注意的是,在本次联盟集采中,时代天使和隐适美两大头部企业降价意愿较低。

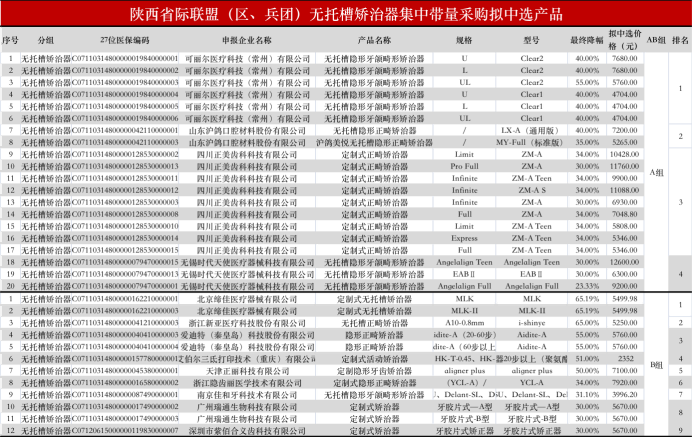

在进入A组的无托槽矫治器产品中,仅有时代天使的Angelalign Full降幅低于30%,而市占率仅居其后的隐适美,则未出现在拟中选名单中。

那么,国内隐形正畸市场格局会因此发生改变么?此次集采能终结牙科“暴利”么?集采后,消费者能实现“矫牙自由”么?

平均降幅43.23%

12月19日,陕西省公共资源交易中心发布《关于省际联盟(区、兵团)正畸材料托槽类耗材集中带量采购拟中选结果的公示》。

此次口腔正畸托槽耗材集采联盟省份包括陕西、山西、内蒙古、辽宁、黑龙江、安徽、河南、广西、海南、贵州、西藏、甘肃、青海、宁夏、新疆、新疆建设兵团等16个省(区、兵团)。

带量采购涉及产品有普通金属托槽、方丝弓托槽、普通陶瓷托槽、自锁金属托槽、自锁陶瓷托槽、无托槽矫治器、颊面管等七类口腔正畸托槽耗材,集采周期为2年。

据财经网了解,经企业产品报价、专家评审后,共有49家企业的739个产品进入现场竞(议)价环节,最终有32家企业的572个产品拟中选。拟中选产品平均降幅43.23%,最高降幅88%,预计每年可为联盟省份节约采购资金1.3亿元以上。

具体来看,传统矫治器平均降幅约55%,且陶瓷组(42%)平均降幅显著低于金属组(59%);而隐形矫治器平均降幅显著低于传统矫治,其中A组降幅30%,B组降幅52%。

图片来源:陕西省公共资源交易中心

此次集采的最低有效申报降幅设定为30%。

整体来看,此次集采降价较为温和,传统正畸虽较最低有效降幅30%更大,但隐形矫治降幅贴边。“即便考虑对经销商让利,此等降幅下我们认为对厂商出厂价影响有限,”华泰证券代雯团队表示。

从中选结果来看,在进入A组的无托槽矫治器产品中,仅时代天使的Angelalign Full降幅低于30%。更令人意外的是,另一隐形正畸巨头隐适美并未出现在拟中选名单内。

据财经网了解,本次中标企业降幅前3名及3名开外分别获得约定采购量的100%、80%、80%、60%,剩余量由医疗机构在同一分组的排名前40%的中选企业中自主选择,也可选择医疗机构报过采购需求量的中选产品。

“此举利好头部企业在医院获得其余量的同时,还有助于抢占落标企业的市场份额(譬如隐适美)”华泰证券表示。

事实上,在此次集采中,隐形正畸产品国产报量占比80.6%,已显著大于进口厂商,而由于隐适美的落标,国产替代有望持续加速。

另外值得注意的是,由于价格昂贵,口腔正畸多集中在一二线城市,但本次集采联盟却未将京津冀、江浙沪、华南等地区一二线城市纳入其中。

科技部国家科技专家周迪告诉财经网,“相对于京津冀、江浙沪、华南等一二线城市正畸企业长期的经营,陕西等16省地区属于‘深水中的相对浅水区’,相对而言比较容易操作。从中西部16省开始,既体现了集釆走向深水区的决心,又给其他地区予以信号和价格比较。”

隐形正畸蓝海

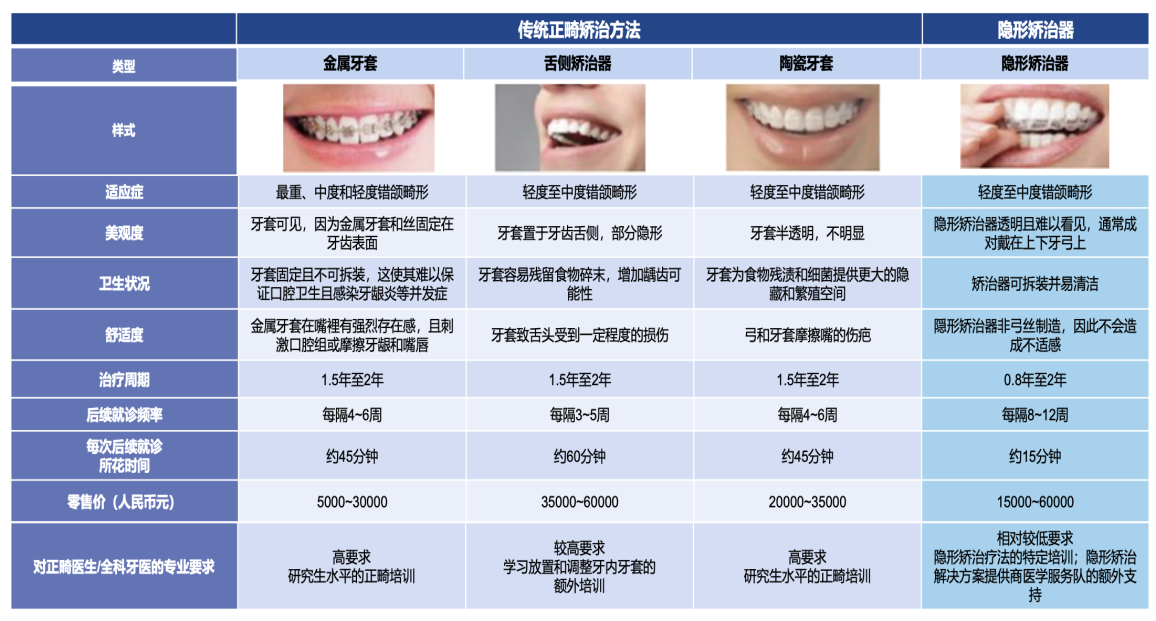

正畸方式主要包括传统正畸(金属牙套、舌侧矫治器、陶瓷牙套)和隐形正畸(隐形矫治器)。

图片来源:国海证券

从价格来看,舌侧矫治>隐形矫治>陶瓷牙套>金属牙套。

据通策医疗介绍,传统正畸(以金属牙套为主)一般在两万多元,而隐形正畸多在四万元以上。相较于隐形矫治,传统正畸价格相对便宜,因此其市占比也相对较高。

据国海证券研报,2021年国内有330万例患者接受正畸治疗,其中约45万例使用隐形矫治器,仅占正畸治疗总人数的13%。

换句话说,国内近九成患者仍选择采用价格更为亲民的托槽类传统矫治疗法。

头豹研究院医药行业分析师曾铿淞告诉财经网,“传统正畸仍是国内错愕畸形的主要疗法,但传统正畸存在不美观、舒适度低等多个因素的限制。而隐形正畸打破了限制,且拥有美观、舒适度高、就诊频率低且时长短等多个优点,正逐步吸引越来越多的患者使用隐形矫治方法。”

据曾铿淞介绍,在市场相对成熟的美国,有36%的患者使用隐形矫治,但当前国内隐形矫治渗透率低,曾铿淞表示,“在口腔医师提升、数字化口腔以及颜值经济等趋势下,未来国内隐形正畸的增长潜力乐观。”

此外,隐形矫治器对医生专业正畸能力的要求低于传统矫治方法,医生准入门槛降低,全科医生在进行适度的培训后,辅以隐形矫治解决方案提供商的医学与技术支持,全科牙医亦可上手操作。

这不仅有效扩大了能提供正畸服务的医生群体,也打破了因正畸医生人数不足造成的行业发展限制。

同时,近年来,在颜值经济催化下,正畸需求势在必行,隐形矫治市场扩张势头正盛。

据国海证券研报,2021年我国正畸行业市场规模为642亿元,其中隐形正畸市场规模为131亿元。疫情前的2015-2019年,我国隐形正畸市场CAGR为62.7%。受疫情影响,隐形正畸市场规模增速有所减缓,但仍呈增长态势,2020年同比增速7.1%,2021年行业同比增长30.5%。

据灼识咨询测算,到2030年,中国隐形正畸市场规模有望达119亿美元,未来十年CAGR为23.1%。

不过,当前我国隐形矫治市场渗透率仅有0.3%,尚处萌芽阶段,对比美国1.8%的隐形正畸渗透率,仍有较大的提升空间。

玩家先后涌入

从产业端来看,隐形矫治器和口腔扫描仪是正畸产业链上游两大产品,代表企业包括爱齐科技(隐适美母公司)、时代天使等.

上游耗材和设备主要依赖进口,但国产化率正在提升;中游器械经销商企业数量众多且营收规模偏小;下游口腔医疗机构直接面向正畸消费者终端,盈利能力较高,但口腔诊所数量多、良莠不齐,且口腔医生数量不足。

图片来源:头豹研究院

本次集采主要涉及上游耗材端的隐形矫治器。

1999年爱齐科技推出首款隐形矫治器隐适美,标志着全球隐形矫治行业的正式发端。我国自2006年时代天使获得国内首张隐形矫治医疗器械注册证后,大量隐形正畸产品逐步进入国内市场,其中,隐适美于2011年进入我国市场。

据灼识咨询数据,2020年隐适美、时代天使矫治方案达成案例数分别为13.9万例和13.8万例,对应市占率分别为41.4%和41.0%。我国隐形矫治市场集中度很高,行业CR2达82.4%,呈现双寡头格局。

时代天使是国内领先的口腔隐形正畸技术、隐形矫治器生产及销售服务商。2021年6月,时代天使登陆港交所,成为“中国正畸第一股”。

据招股书披露,时代天使共有四种隐形矫治器,分别是时代天使标准版、时代天使冠军版、时代天使儿童版以及COMFOS,2020年上述四种产品面向B端的平均售价分别为7600元、9600元、8700元、5500元,但对应的建议零售价格却分别为3.2万元、4万元、2.6万元和2.4万元。

终端售价较出厂价翻了两番,可见正畸行业暴利。

2021年,时代天使已超越隐适美,在中国大陆市占率第一。时代天使招股书显示,根据中国大陆隐形矫治市场2021年的达成案例数统计,时代天使市场份额达到第一,为41.1%;隐适美名列第二,市场份额为35.9%。

由此来看,尽管隐适美市占率下降了5.5%,但时代天使的市占率仅提升0.1%,隐适美流失的市场份额大多未被时代天使占据,新兴玩家正在悄然崛起。

据国元证券研究所统计,2021年国内隐形矫治器现存的注册证共计125张,分别由104家公司持有。除时代天使外,国产隐形牙套品牌有包括上海正雅、杭州隐秀、青岛达芬奇、天津正丽科技、北京美立刻、北京微适美、深圳百适美、深圳牙领科技等。

一级市场看好隐形正畸“后浪”。

公开信息显示,2020年7月,微适美获得了1000万元天使轮融资,由顺为资本领投、变量资本跟投;2021年2月,美立刻完成了由上市公司欧普康视旗下中合欧普医疗健康基金投资的数千万元战略融资;2021年7月,牙领科技宣布获得了红杉资本中国基金2000万美元A轮融资;2021年8月,美立刻又完成拾玉资本领投的数亿元B轮融资;2022年3月,牙领科技完成近亿元B轮融资、正雅齿科完成了5亿元的D轮融资……

目前,正雅齿科已经坐上了国内隐形正畸行业的第三把交椅,其2021年在国内的市场份额为10%。

不过,国海证券认为,一线品牌在保持医生粘性和案例数据库方面有领先优势,品牌壁垒较为稳固,二三线品牌短时间内较难弯道超车。

国产替代加速

面对疯狂涌入的市场,行业龙头也开始降价争取市场份额,打响了价格战的第一枪。

据了解,今年以来,向来价格高昂的隐适美为抢夺市场份额开始降价促销,4月隐适美再次调低产品售价,终端消费价最低降至2.5万元左右,降幅15%~23%,迫使整个行业跟着降价保市场。时代天使2021年隐形矫治器的平均售价也降至2018年以来的最低水平,为7300元,同比下降5.2%。

“随着越来越多的企业涌进,行业被动进行产品升级以及价格下调是必然的。”周迪认为,“在这个时候,口腔正畸托槽集中带量采购可以说是正逢其时。在此之前,只有两分天下,市场竞争还没充分展开,集釆降价幅度有限;在众多企业涌入且价格战初见端倪的时候开始启动集釆,既促进了市场有序竞争,又可以集中采购到降价幅度大且性价比高的产品。”

周迪表示,“本次集中采购最低降幅设定为30%,相对温和,可以把价格定位在一个合理的范围内,也有效防止价格战恶化后出现‘劣币驱逐良币’现象。”

“正畸降价并不意味着行业长期增长逻辑被破坏”,国海证券认为,“降价或有助于行业渗透率的提升,同时我国下沉市场人口较多,但隐形正畸渗透率与高线城市存在4倍差距,而下沉市场增速高于高线城市,市场拓展空间较大。”

那么,集采是否打破隐形正畸市场现有的双寡头竞争格局?

曾铿淞告诉财经网,“隐适美、时代天使牢牢占据国内隐形正畸市场前二位置,集采可能会给企业带来更多竞争对手,因为消费者会认为纳入了集采名单的产品可能在品质等方面还不错,但品牌的建设不是一蹴而就,需要时间的沉淀,而且隐适美、时代天使牢牢占据国内隐形正畸市场前二的原因是其具有大量的案例经验、技术等等优势筑造他们的核心竞争力,这也是为什么他们与其他厂商在市场占有率相差较大的原因。”

曾铿淞认为,中长期,隐适美和时代天使双寡头市场仍格局有望延续。

对于集采的落地,曾铿淞表示,“正畸集采在一定程度上会挤压产品毛利空间,但目前尚无法确定对口腔正畸价格体系影响力度多大,但集采也有助于正畸市场空间增长,国内厂商可借助集采打开市场,快速实现放量,提高市场占有率。”

国金证券医药分析师袁维认为,“目前我国正畸行业渗透率仍处于较低水平,专项治理开展后有望快速提升,同时还进一步将拉动正畸相关科室业务体量,满足患者大量的隐藏口腔医疗需求。”

袁维表示,“未来优秀的口腔医疗服务机构也可以通过打造改善型、差异化的需求定价项目形成新的增长点。”

王苗苗/文